赵国庆

在营改增即将收官之际,最近增值税发票系统也不断有大的动作。税务总局编写了《商品和服务税收分类与编码(试行)》(以下简称编码,见附件),并在增值税发票系统升级版中增加了编码相关功能,并自2016年2月19日起在北京市、上海市、江苏省和广东省进行编码推广的试点工作。同时,另一则新闻也值得引起大家的关注。2015年,上海市在全国率先试点应用增值税发票管理新系统,市税务局在做好试点工作的同时,就着手利用新系统的数据信息进行比对分析、风险识别。2015年6月,通过指标模型分析,发现上海春详贸易有限公司、上海尤云商贸有限公司、上海云刘商贸有限公司等三户企业涉嫌虚开增值税专用发票,涉及销售金额7.8亿元,税额1.3亿元。随着国家税务总局在增值税发票新系统中导入商品和服务编码,后期所有的增值税发票(不管是普票还是专票)全面纳入网络开具,税务管理的大数据时代才真正来临了。

一、增值税套票偷税将成为历史

无论你增值税制度如何完善,增值税运行过程中存在的链条断裂总是无法避免的,而犯罪分子正是利用增值税运行中的这些断裂漏洞以及增值税发票体系自身的弱点来进行偷税。典型的黄金票、石油票就是这类问题的体现。

这类套票增值税犯罪实际上是套了两个增值税运行中的漏洞。第一个是黄金零售商在将黄金直接对外销售给最终消费者或其他中间商时,他通过现金或其他方式取得了黄金销售收入,但这些最终消费真不需要黄金零售商开具增值税发票。因此,黄金零售商可以把这部分发票对外虚开。这个问题实际上不管你增值税新如何升级,除非你大幅度限制现实交易中的现金交易并和支付系统联网,否则这种问题仍是很难防范的。但套票虚开的关键在于增值税发票管理系统中的另外一个致命漏洞,就是我们原先的增值税发票系统虽然有密码区,但我们只加密数字信息,不加密货物劳务的汉字信息,这样就给犯罪分子留下漏洞。此时,我黄金销售商可以把黄金票开给一个贸易商(资金按正常走后再想办法回流),此时贸易商并没有购买黄金但取得黄金进项税发票。有了进项就可以虚开销项。但是,很多缺少进项票的人不可能买黄金票抵扣。此时,犯罪分子就利用了这个漏洞。比如接受虚开企业需要煤炭的进项税发票抵扣,贸易商开给接受虚开企业时,发票联和抵扣联写煤炭,但记账联写黄金,除了货物名称不一样外,其他金额、开票日期、纳税人识别码完全一样。此时,贸易商所在地税务机关看到的就是贸易商进黄金卖黄金没有问题。接受虚开企业所在地税务机关看到他接受的煤炭票完全可以通过增值税发票体系认证。为了增加税务机关难度,实践中犯罪分子完全可以多加几个贸易商多洗几次票。但核心问题不变。

而现在,税务总局编写了商品和服务税收分类与编码,这样纳税人发票中的货物劳务信息也标准化的纳入了认证范围,肯定杜绝了简单的套票犯罪问题。

二、无票虚开问题将被增值税发票系统及时监控到

正如上海税务局那篇新闻报道的,上海长铝经贸发展有限公司、上海创大贸易有限公司分别于2015年9月、11月变更法定代表人后,在没有进项税额抵扣的情况下集中对外开具废铜、废钢、铝锭、聚丙烯、石灰石等品名的增值税专用发票,涉及北京、河北、河南、山东、江苏、广东等地的众多商贸企业。在新增值税发票系统下,由于货物和劳务的名称通过编码标准化了,增值税纳税人所有的进和销全部是在增值税发票系统的监控下,不管你是否申请进项认证。纳税人只有进了货才有对应货物的销售。因此,如果上一道套票虚开问题关注后,这种借助现在税务机关在行政审批改革大背景下取消增值税一般纳税人资格审批和发票审批后,那种新办企业后大量虚开增值税发票后逃逸的问题也将会被新增值税发票系统及时发现。因为,你没有货物进来不可能存在大量销售,个别特殊行业存在按预收款缴纳增值税开票的,可以在监控模型中个别打标解决。

三、隐瞒收入偷税、出口骗税的难度将更大

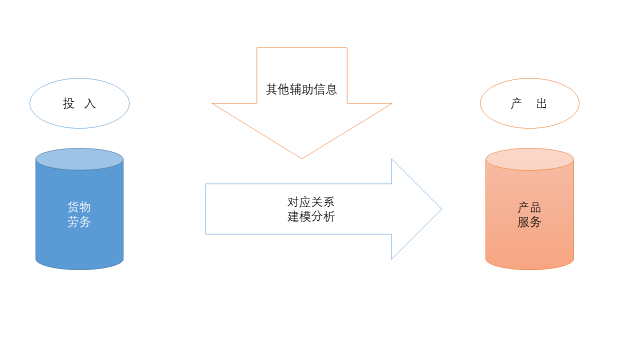

由于建立了货物与劳务的标准编码,那纳税人投入和产出之间的关系将纳入到税务机关的全面监控,在这个大数据下,税务机关的风险模型开始可以真正发挥作用了:

1、什么样的投入和什么样的产出有一定的对应关系。比如,纳税人如果进项的货物只有硬盘、机箱,但销售发票却开出电脑,则肯定存在问题。因为这种投入是不可能产生电脑的产出。所以,建立投入——产出对应模型可很大程度监控出口骗税和虚开票问题。随着新增值税发票系统实现全覆盖,那整体社会的投入——产出基本都处在了税务机关监控下,这种源头监控的效果肯定会初步体现出来。后期税务总局掌握的经济数据估计比国家统计局都更准确,更能监控经济运行。

2、投入和产出之间是存在对应的数量关系的。比如,一个硬盘应该对应一台电脑,一个酒瓶就应该对应一瓶酒。现在所有生产的主料、辅料信息都标准化进入了税务机关监控下,我们完全可以建立更加精确的对变量的投入——产出模型监控纳税人投入、产出信息,从而纳税人隐瞒收入的难度会更大。由于进项税是一次认证,但产出是分期实现的,进项和销项有存货周期时滞,这里可以加入其它比如用水、用电(这部分客观第三方信息也纳入增值税监控系统)的辅助信息联合建立更加优化的监控模型。标准化投入和产出的货物、劳务信息将使模型预警更加高效。

3、后期通过要求纳税人不管销售是否对外开具发票,都要把销售或提供劳务信息录入到这个系统,从而在整体上监控整体社会的产品和劳务流向信息,并在此基础上建立监控模型,从而实现真正的大数据管理的征管红利。

四、纳税人进项税抵扣权后期要得到更好保护

随着税务机关增值税发票征管水平的不断提高,纳税人善意取得增值税发票的抵扣权要随着征管加强而得到税务机关更好的保护,善意接受虚开增值税发票的规则应该逐步被废止。

目前,纳税人善意接受虚开增值税发票主要有两种情况:

第一种是纳税人通过虚增增值税进项税额偷逃税款,但对外开具增值税专用发票是真实的。

第二种是纳税人为别人代开发票,但对外开具的增值税专用发票是真实的,且受票方是不知晓的。

对于第一种情况,目前,国家税务总局已经通过颁布《国家税务总局关于纳税人对外开具增值税专用发票有关问题的公告》(国家税务总局公告2014年第39号 )给予了受票方增值税进项税抵扣权的保护。

而对于第二种情况,实践中,如果受票方不知情,税务机关仍然是按善意接受虚开增值税发票处理的。但是,如果新的增值税发票系统对纳税人投入—产出进行了全流程监控,随着监控的面能逐步完善,管理的盲区越来越小,则第二种情况的善意接受虚开增值税发票的规则也要应该逐步被废止,从而使纳税人享受增值税发票系统改革的征管红利。

第二个问题就是增值税进项税抵扣强调的“三流一致”问题。《国家税务总局关于印发增值税若干具体问题的规定的通知》(国税发[1993]154号)确立的“三流一致”原则已经严重不适用现代纳税人商业模式。随着新增值税发票系统的升级和征管加强,“三流一致”的增值税进项抵扣规则应该被废止了,三流不一致应该改为增值税风险监控指标。

五、新增值税发票系统为降低增值税税率和兼并税率提供了减税空间

随着增值税发票新系统的升级,征管力度的加强使纳税人偷逃增值税甚至企业所得税的空间越来越小,税收流失率下降了,则给我们提供了减税的空间。增值税的多档税率的问题反而认为造成了增值税很多避税和筹划的空间。因此,随着征管力度加强,我们应该在整体营改增基本完成后,立刻启动中央经济工作会议提出的降低制造业增值税税率的改革,综合评估增值税减税改革效应后,在后期增值税立法时,大幅兼并增值税税率,提升增值税整体运行效率,最大限度维持增值税的税制中性,不能因为增值税影响纳税人的商业运作模式。