来源:南方日报

适用范围

纳税人转让其取得的不动产

房地产开发企业销售自行开发的房地产项目不适用本办法。

预缴税款

其他个人以外的纳税人转让其取得的不动产,应向不动产所在地主管地税机关预缴税款。

(一)全额预缴税款

以转让不动产取得的全部价款和价外费用作为预缴税款计算依据,计算公式为:

应预缴税款=全部价款和价外费用÷(1+5%)×5%

(二)差额预缴税款

以转让不动产取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额作为预缴税款计算依据,计算公式为:

应预缴税款=(全部价款和价外费用-不动产购置原价

或者取得不动产时的作价)÷(1+5%)×5%

预缴的增值税税款可以在当期增值税应纳税额中抵减,抵减不完的,结转下期继续抵减。

纳税人以预缴税款抵减应纳税额,应以完税凭证作为合法有效凭证。

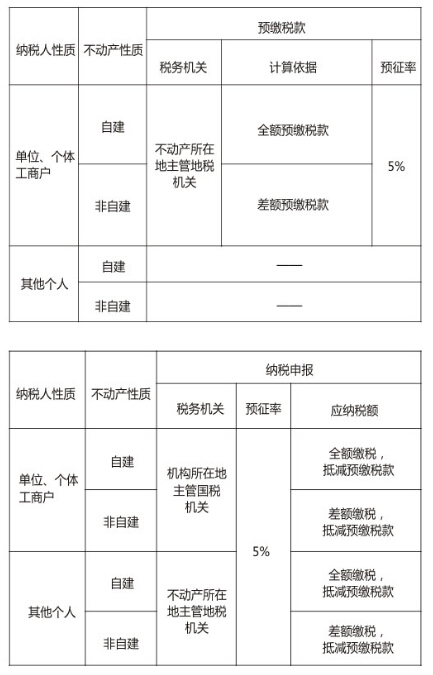

一般纳税人转让不动产

注:

1、差额缴税指以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额计算应纳税额,下同;

2、全额缴税指以取得的全部价款和价外费用为销售额计算应纳税额,下同。

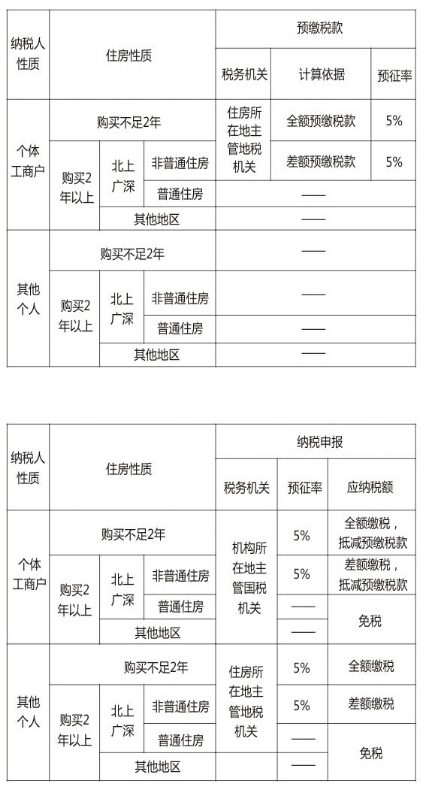

小规模纳税人转让不动产

注:不包括个人转让其购买的住房。

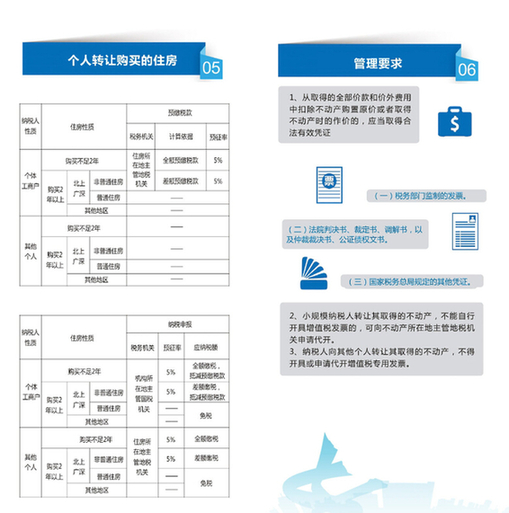

个人转让购买的住房

管理要求

(一)从取得的全部价款和价外费用中扣除不动产购置原价或者取得不动产时的作价的,应当取得合法有效凭证

1、税务部门监制的发票。

2、法院判决书、裁定书、调解书,以及仲裁裁决书、公证债权文书。

3、国家税务总局规定的其他凭证。

(二)小规模纳税人转让其取得的不动产,不能自行开具增值税发票的,可向不动产所在地主管地税机关申请代开。

(三)纳税人向其他个人转让其取得的不动产,不得开具或申请代开增值税专用发票。